遺産相続した場合の確定申告|必要な相続税の申告について詳しく解説

終活・準備,葬儀後

遺産相続した場合には、原則として確定申告で相続税の申告が必要です。この記事では、遺産相続した場合に確定申告が必要となるケースや、具体的な申告の方法などをわかりやすく解説します。確定申告を的確に行い申告漏れを防ぐためにも、しっかり理解を深めておきましょう。

遺産相続した場合に確定申告は必要か

まず、遺産相続は所得には分類されないため、所得税の申告は必要ありません。しかし相続税の対象にはなるため、相続税の申告手続きが必要になります。ただし、すべてのケースで相続手続きが必要なわけではありません。

相続税は、相続財産の価額から、税額控除額を差し引いた金額に課されます。現行法上では基礎控除額として3,000万円、さらに法定相続人の数だけ一人あたり600万円を税額控除できます。そのため、取得価額が3,600万円未満であれば確定申告も不要です。法定相続人が2人いる場合は、「基礎控除額3,000万円+600万円×2 = 4,200万円」となります。

相続した場合に確定申告が必要な4つのケース

相続した場合に確定申告が必要なのは、具体的にはどのようなケースでしょうか。ここではよくある4つのケースを紹介します。

賃貸不動産など収入が発生する資産を相続した場合

賃貸不動産や駐車場など収入が発生する資産は、「不動産所得」として確定申告します。この場合に問題になるのが、被相続人と相続人の収入についてです。現行法では、その年の1月1日から相続日の前日までを被相続人の収入、相続日以降を相続人の収入として扱います。

例えば、被相続人が4月1日に亡くなった場合、3月31日までに発生した収入を被相続人、4月1日以降に発生した収入を相続人のものとして、納税額を計算します。

相続した不動産を売却した場合

相続した不動産を売却した場合は、取得価額より売却額の方が多いときに「譲渡所得」の申告が必要です。具体的な金額は「(売却額)-(取得費)×税率」という式を使って計算します。

譲渡所得税の計算で注意すべきなのが、取得価額の扱いです。現行法では、被相続人がその不動産を手に入れたときの取得価額と時期を用いて、譲渡所得税を計算します。相続人が不動産を相続した日の価額や日付は考慮されないため注意しましょう。

相続した財産を寄付した場合

相続した財産を寄付した場合は、相続税の対象となりませんので確定申告の必要もありません。ただし申告によって寄付金控除を受けられるため、確定申告した方が税制面の優遇を受けられます。遺言で指定された組織や団体以外に寄付した場合や、相続税の申告期限後に寄付した場合は確定申告を行いましょう。

相続した財産をすべて現金化した場合

相続した財産をすべて現金化して相続人同士で分け合う「換価分割」を行った場合は、収入が発生したことになるため「譲渡所得」の申告が必要です。また、換価分割によって全員が相続割合分の利益を得ることになるため、すべての相続人が申告する必要があります。

遺産相続した場合の確定申告について

遺産相続した場合の確定申告について、知っておいた方がよいことを詳しく紹介します。

そもそも確定申告には2種類の方法がある

確定申告には、白色申告と青色申告の2種類があります。それぞれ税制上の優遇措置や手続きの方法などが異なるため、申告の前にしっかりと確認しましょう。白色申告は、承認手続きが必要なく誰でも簡単に行えますが、税制上のメリットがありません。年間収入が300万円以下の人や、起業して間もない個人事業主の人などが対象です。

一方青色申告は、承認手続きが必要で帳簿付けも複雑ですが、税制上の優遇措置を受けられます。

相続した場合は青色申告を行う

相続後の確定申告は、税制上のメリットが多い青色申告を行うのが一般的です。年間所得が300万円以上の場合は、自動的に青色申告となります。また、青色申告を選ぶ大きな理由のひとつが税額控除です。青色申告を行うと、10万円もしくは65万円の税額控除が受けられます。

青色申告するうえで注意したいのが、申告期日です。青色申告を行う際は、所定の期日内に青色申告承認申請書を役所に提出する必要があります。青色申告承認申請書が未提出だと、自動的に白色申告になるので注意しましょう。

確定申告の流れ

確定申告を行うにはまず、源泉徴収票などの必要な書類と、確定申告書Bを準備します。そのほか、医療費の明細表など、各自必要な書類がある場合はそれも用意しましょう。必要な書類が準備できたら、確定申告書Bに情報を記入し、税務署に提出します。提出後は、期限内に現金や預金振替で所定のお金を納めましょう。

確定申告書にはAとBの2種類がありますが、Aは対象者が限られているため、すべての人を対象とするBを利用するのが無難です。

確定申告に必要なもの

確定申告を行う際に必要になるものを紹介します。最初に用意してほしいのが、「確定申告書B」「マイナンバーを確認できる証明書「印鑑」「相続財産の収支関連書類」の4つです。これらの書類は青色申告・白色申告に関わらず必要なので、必ず準備しましょう。マイナンバーカードをもっていない人は、マイナンバー通知カードと運転免許証などの証明書類を一緒に提出します。

特定の条件に該当する場合に必要なもの

特定の条件に該当する場合に必要なものを、以下の表にまとめています。該当する人は準備しましょう。

| 給与・退職所得・年金収入(雑所得)がある場合 | 源泉徴収票 |

| 前年度に確定申告をした場合 | 前年分の確定申告書などのコピー |

| 確定申告の電子申請をしたことがある場合 | 利用者通知番号が分かる証明書 |

| 扶養者や事業専従者がいる場合 | 扶養者や事業専従者のマイナンバーが分かる証明書 |

| 社会保険料控除を受ける場合 | 保険会社から発行された保険料控除証明書 |

| 医療費控除を受ける場合 | 国税庁や税務署が指定する形式の医療費明細書 |

| 生命保険・地震保険料控除を受ける場合 | 保険会社から発行された保険料控除証明書 |

| 寄付控除を受ける場合 | 寄付した組織・団体から発行された領収書 |

| 特別控除を受ける場合 | 相続財産の売却したときの売買契約書や領収書・受領書、かかった費用の領収書 |

| 軽減税率の適用を受ける場合 | 売却した不動産の登記事項証明書 |

相続人の確定申告は3つの方法で行える

相続人が確定申告するためには、実際にはどのようにすればよいでしょうか。代表的な方法を3つ紹介します。

税務署に行く

相続人本人が確定申告する場合は、税務署に行くのがおすすめです。税務署の窓口で手続きすると、必要な書類や申告書の記載方法、添付する書類の正当性などを相談できます。毎年2月初頭から中旬にかけて、確定申告用の窓口が設置されますので、初めてで何をすればよいか不安な人は利用してみましょう。

確定申告時期は窓口の混雑が予想されますので、できるだけシーズン前に相談に行くことをおすすめします。

インターネットで行う

近年は、インターネットで申告する方法も一般的です。国税庁の電子申告システムを利用すれば、誰でも簡単に確定申告できます。窓口に行く必要がないため、順番待ちなどのストレスもありません。また、一度電子申告すれば、一部書類の添付を省略できます。

電子申告システムを利用するには、「利用者識別番号」と「公的個人認証サービスに基づく電子証明書」が必要です。事前の届出と専門機器を導入する必要がありますが、申告業務を効率化できるため、毎年確定申告する人はぜひ導入してみましょう。

税理士に依頼する

確定申告業務を請け負う税理士に依頼する方法もあります。税理士に依頼すると、申告にかかる手間と労力が抑えられ、収支額や納税額の計算ミスなども起こりません。税務のプロなので、分からないところがあれば的確なアドバイスをしてくれます。自分で確定申告するのが不安な場合におすすめです。

相続税の申告における注意点は「期限」

相続税の深刻には期限があります。相続開始の翌日から10か月以内と決められていますので注意が必要です。期日内に手続きしないとペナルティを課される可能性もあるので、相続税の申告は余裕をもって行いましょう。

納税者が死亡した場合にも確定申告は必要

納税者が死亡した場合にも、相続者が確定申告する必要があります。具体的な方法をご紹介します。

準確定申告とは?

納税者が死亡した場合は、準確定申告を行います。準確定申告とは、被相続人の生前に発生した所得を対象とした、確定申告のことです。本来は被相続人が行わなくてはなりませんが死亡により困難になったので、代わりに相続人が行います。準確定申告の期限は、相続開始を知った日の翌日から4か月以内です。

準確定申告の手続き

準確定申告は、相続人や包括受遺者が手続きを行います。相続人が2人以上いる場合は、各相続人の連署が必要です。準確定申告の手続き自体は、通常の確定申告とあまり変わりません。確定申告と同じ用紙を使用し、添付する書類も確定申告とほぼ同じです。

死亡日が1月1日から3月15日までの場合

被相続人が1月1日から3月15日までに死亡した場合は、前年分の収入に加え、今年度に発生した収入を計算し、相続の開始を知った翌日から4か月以内に、それぞれ準確定申告する必要があります。本来は被相続人が行うべき手続きですが、死亡によって困難になったため相続人が代行します。3月15日が土曜日もしくは日曜日だった場合は、来週の月曜日が申告期限となります。

死亡日が3月16日から年末までの場合

死亡日が3月16日から年末までの場合は、相続を知った日の翌日から4か月以内に、その年の準確定申告を行う必要があります。前年分の確定申告は既に実施されているため不要です。

準確定申告書の書き方

準確定申告書は、年金受給者や給与所得者の場合は「申告書A」を、不動産事業者や個人事業者の場合は「申告書B」を用います。一番上の「令和〇年分の所得税の確定申告書B」という部分は、「令和〇年分の所得税の準確定申告書B」と書き換えましょう。氏名欄は名前の横に「被相続人」をつけて、「被相続人〇〇〇〇」とします。

相続人が1人の場合は、同一書面に相続人の情報を記載できるため、付表の添付が必要ありません。相続人が2人以上いる場合は、相続人の情報を記載した付表の添付が必要です。

まとめ

確定申告は、収入が発生したら必ず行わなくてはなりません。相続財産も例外ではないため、賃貸不動産などを相続した場合や相続財産を売却した場合は、必ず手続きしましょう。白色申告よりも、税制上の優遇を受けられる青色申告がおすすめです。

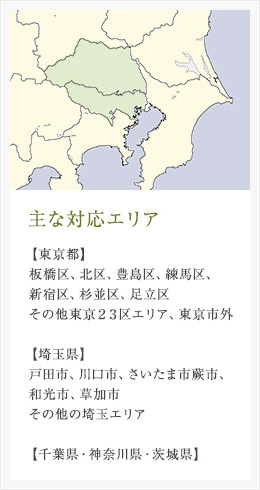

アイワセレモニーは、葬儀内容や費用について事前に無料で相談・お見積もりを行っています。葬儀後までサポートを行っているため、相続の手続きなどで忙しい時でも安心です。経験豊富なスタッフが万全の体制でバックアップしますので、葬儀についてお悩みでしたらぜひご相談ください。

お問い合わせ

前の記事へ

前の記事へ

一覧に戻る

一覧に戻る

次の記事へ

次の記事へ