親の遺産の代表的な7つの使い道を紹介!相続税や注意点についても詳しく解説

終活・準備,葬儀後

親の遺産を受け取ることもなったものの、どのように使うべきなのかを悩む人も多いのではないでしょうか。中には、大きな遺産を受け取り、戸惑う人もいるようです。この記事では、遺産の使い道の例を7つ紹介します。相続税や、遺産を受け取る際の注意点も解説するので、参考にしてください。

遺産の平均相続額は約2,100万円

現金・預貯金、不動産や動産などを合わせた遺産相続の平均額は、約2,100万円といわれています。男女平均では、女性よりも男性のほうが1,000万円以上多く遺産を相続しているようです。遺産の金額の割合で最も多いのは、500万円以上1,000万円未満で、全体の19%を占めています。

※参考:三菱UFJ信託銀行株式会社【相続法が約40年ぶりに改定、遺言と相続に関する実態調査】

遺産にはどのようなものがあるのか

遺産の種類には、どのようなものがあるのでしょうか。ここでは、5つの遺産について解説します。

現金や預貯金

代表的な遺産の1つに、金融資産があります。現金や預貯金、株式・支資金・貸付金・小切手などが金融資産に該当します。現金や預貯金などの金融資産で最も多い受け取り金額は、200万未満です。

不動産

遺産には不動産も含まれます。自宅・マンション・宅地・農地・山林・事務所・倉庫などのほか、人に貸している土地や建物なども含まれます。相続額が大きくなる場合は、価値の高い不動産を受け取る人もいます。

自動車や貴金属などの動産

動産とは、土地や建物以外の移動が可能な財産です。具体的には、自動車や貴金属、美術品・骨董品・衣類・家電製品・家具・書画・事業の機械器具、商品などが該当します。

権利

被相続人が生前に取得したさまざまな権利も、遺産になります。例えば、著作権やゴルフ会員権、電話加入権・損害賠償請求権・特許権・商標権などです。ただし、被相続人しか持つことのできない一身専属の権利、例えば「認知請求権」「生活保護受給権」「恩給受給権」「労働者の地位」などは除きます。

借金や滞納家賃などのマイナスの遺産

遺産には、借金や滞納家賃なども含まれます。マイナスの遺産には、被相続人の住宅ローンの残高債務、クレジット残債務、土地や建物の賃借料、税金や水道光熱費・通信費・医療費などの未払金が該当します。被相続人が連帯保証人だった場合は、保証債務や連帯債務も相続の対象です。

親の遺産の代表的な使い道を7つ紹介

相続で受け取った親の遺産には、さまざまな使い道があります。代表的な7つの使い道を紹介します。

貯金する

遺産が現金・預貯金であり、ひとまず貯金するケースです。マイホーム購入や子供の教育資金、老後資金など将来に備えたり、万が一の際に使える予備費として貯金したりする人もいます。それぞれのライフプランに合わせて考えましょう。

ローン返済に充てる

住宅や車などのローンを組んでいる場合には、返済のために遺産を充てるケースがあります。遺産でローンを繰り上げ返済すると、その後に支払う利息が軽減できます。返済効果については、ローンを組んでいる銀行に相談してください。

住宅や車などの高額な物を購入する

住宅や車などの高額商品の買い物を予定していた場合に、遺産で支払う方法です。ローンを組まずに一括で支払うと、利息が発生しません。金額によって一括支払いができない場合も、遺産を頭金にすることで、負債と利息を軽減できます。

資産運用して増やす

遺産を増やしたい場合には、資産運用をします。現金や不動産の売却金などの遺産を、株やFX、日本国債、貯蓄型保険、投資信託などに投資する方法です。上手く運用できると遺産を増やせますが、失敗して遺産が減るリスクもあります。

土地を賃貸などで活用する

遺産として土地を受け取った場合には、土地を賃貸や駐車場にする、賃貸物件を立てて運用するなどの方法があります。土地は上手く活用できると、節税対策につながります。土地活用に興味があるものの活用方法がわからない場合には、専門家に相談してみましょう。

必要のない不動産は売却する

管理できない土地や利用しない建物を遺産として受け取った場合には、売却する人もいます。必要のない不動産は、所有しているだけでも固定資産税がかかり、負担になります。土地活用同様に、不動産売却の知識がない場合は、専門家に相談してください。

寄付をする

遺産の使い道には、寄付もあります。寄付は現金以外に土地や動産なども可能で、寄付先は福祉施設や地方自治体などさまざまです。寄付の仕方は自由ですが、被相続人の考えなどに沿うのもよいでしょう。寄付をする際には、寄付先へ必ず事前に問い合わせをしましょう。

相続税の有無や金額を確認する手順とは

相続した遺産の金額によっては相続税が発生します。相続税は、相続が判明してから10カ月以内に、申請・納付しなくてはなりません。申請・納付を怠ると、無申告加算税や延滞税を支払う必要があります。以下で、相続税の有無や金額の確認方法について解説します。

1.法定相続人を明確にする

遺産相続の手続きで、最初に必要なことは法定相続人の調査です。遺産相続する人が何人いるのかを、明確にする必要があります。法定相続人が欠けている状態で遺産分割を行うと、やり直しになります。養子や隠し子、行方不明者などがいないかを、しっかり調査をしましょう。相続の基礎控除分も法定相続人の人数によって決まるため、調査は重要です。

2.被相続人の遺産や債務を明確にする

被相続人の財産や債務も、すべて洗い出す必要があります。被相続人の遺産には、現金・預貯金・不動産・動産・権利などのプラスの遺産と、債務や未払金などのマイナスの遺産が含まれます。遺産リストを作成して、明確になった財産や債務を落とし込んでいきましょう。役所や金融機関などから届く郵便物や、パソコンなどの記録から調べると把握しやすくなります。

3.相続した財産から基礎控除分を引く

相続税の基礎控除分を計算しましょう。基礎控除分は、3,000万円+(600万円×法定相続人の人数)で算出します。相続人が2人いる場合は、3,000万円+(600万円×2人)=4,200万円になります。

遺産合算額が4,200万円以下であれば、申告する必要はありません。ただし、相続した遺産の名義は速やかに変更してください。

4.遺産から基礎控除分を引いた金額に相続税が発生する

遺産合算額から基礎控除額を引いた金額は、課税対象です。例えば、遺産合算額が6,000万円あり、法定相続人が配偶者と子供1人の場合は、遺産合算額6,000万円−基礎控除額4,200万円で、1,800万円が課税分です。法定相続人が配偶者と子供2人の場合は、6,000万円−基礎控除額4,800万円で1,200万円が課税対象になります。

5.相続税の金額を調べる

遺産合算額に対する相続税が明確になったら、各相続人が支払う相続税を計算しましょう。相続税は、法定相続分による遺産相続を前提に計算します。法定相続人が配偶者と子供1人の場合は、配偶者と子供が1/2ずつ相続するため、相続税も1/2ずつ支払います。相続税は法定相続で分配した金額により税率が変わるため、注意してください。

遺産を受け取る際の注意点

遺産を受け取る際には、必要な手続きや確認など、いくつか注意すべき点があるため、気をつけてください。

相続が発生する3年以内の贈与も相続財産になる

被相続人から生前贈与を受けていた場合、相続開始3年以内の贈与は相続財産になり、課税の対象です。相続税対策として多いのが、贈与を非課税の範囲で年間110万円に納める方法です。しかし、相続開始3年以内の場合は贈与が無効となり、年間110万円の贈与も相続財産に含まれます。ただし、住宅費は教育費など、一部除外になる贈与もあるため、確認しましょう。

不動産は購入価格ではなく実勢価格で相続する

不動産は、購入価格ではなく実勢価格で相続してください。実勢価格とは、市場で売買される取引価格で、過去の取引実績の平均値です。実績がない場合は、周辺の取引事例や公示価格などから示されます。実勢価格は、国土交通省の土地総合上場システムで検索するか、税務署へ相談しましょう。相続税は、小規模宅地における相続税軽減措置などを活用すると、負担が軽減されます。

遺言書の有無を確認する

相続を行う前に、遺言の有無を必ず確認してください。遺言は被相続人の最終の意思表示で、法律で定められた要件を満たしていれば、法的拘束力があります。相続手続きの途中や終了後に遺言が見つかると、相続のやり直しになり、手間と時間がかかります。遺言の有無は、公証役場や法務局へ問い合わせをする、自宅などを探すといった方法で確認できます。

法定相続人の見落としがないようにする

遺産分割協議は、該当する法定相続人が全員把握できた状態で行います。居住地や仕事の関係で集まれないこともあるため、同じ場所に一同が揃って行う必要はありません。法定相続人が見落とされて、1人でも欠けた状態で遺産分割協議を行うと無効になります。養子や隠し子、行方不明者など、相続人の調査は、必ず遺産を分ける前に行いましょう。

相続税の申告・納付に遅れない

相続税の申請・納付の期限は、被相続人が亡くなったことを知った翌日から10カ月以内です。遺産相続は、話し合いや調査などに時間がかかるため、できるだけ早く進めましょう。申請・納付が遅れると、延滞税などが発生します。申請・納付が遅れる場合には、支払期限前に税務署に連絡をすると、延納・物納の許可を受けられることもあります。

まとめ

親の遺産を受け取ることになると、多くの人は突然のことに戸惑います。しかし、大切な遺産は有意義に使いたいものです。事前に遺産の種類や代表的な使い道、注意点などを知っておくだけでも戸惑う要素が減り、あわてずに済みます。大切に活用して、後悔のないようにしましょう。

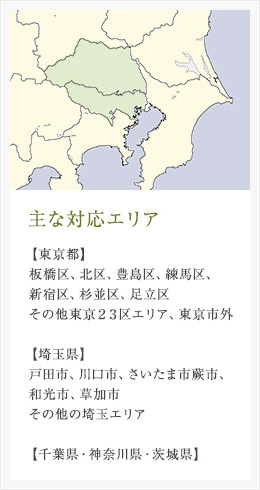

アイワセレモニーは、事前に、葬儀内容や費用について相談や見積もりを行う、地域密着の葬儀社です。葬儀前から葬儀後の相続や法事などのサポートも、経験豊富なスタッフが行うため、初めて葬儀を行う場合にも安心頂けます。24時間・年中無休で相談を受けているので、ぜひご利用ください。

お問い合わせ

前の記事へ

前の記事へ

一覧に戻る

一覧に戻る

次の記事へ

次の記事へ